Die Beschleunigung des Klimawandels erhöht den Druck auf Wohnimmobilieninvestoren, grundlegende Strategien zur Finanzierung von Klimaschutzmaßnahmen in ihre Portfolios zu integrieren, wenn sie das Risiko einer Wertstagnation und des Verlusts von Vermögenswerten vermeiden wollen. So lautet das Fazit des aktuellen Catella European Residential Vision Report 2024.

Wenn Immobilienportfolios im Zuge der Anpassung an den Klimawandel umstrukturiert werden, wird die Finanzierung von Klimaschutzmaßnahmen ein ebenso bestimmender Faktor für die erzielbaren Renditen wie das Zinsniveau. Anders als die Finanzierungskosten können die Kosten für Nachhaltigkeitsmaßnahmen allerdings zielgenau gesteuert werden.

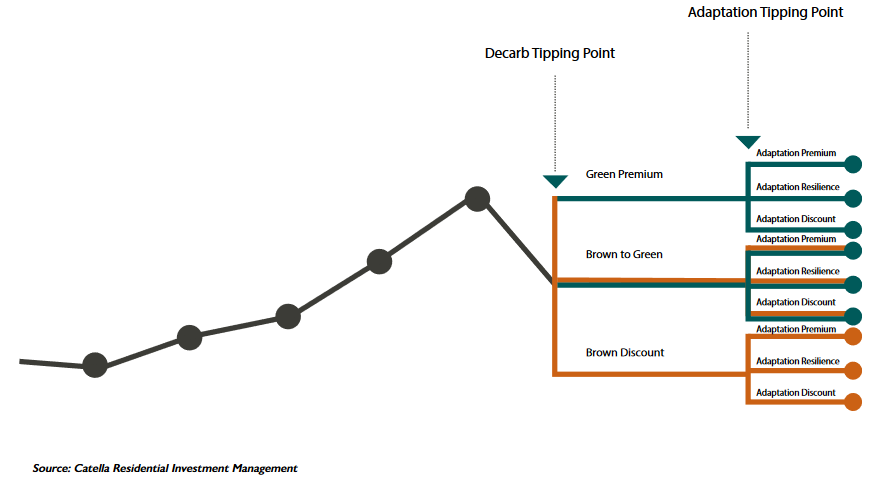

Die Bewertung von Wohnimmobilienportfolios wird zunehmend einer doppelten "Epsilon"-Struktur entsprechen. Diese folgt in einem ersten Schritt dem Dekarbonisierungspfad. Immobilien, die den höchsten Dekarbonisierungskriterien entsprechen, werden mit einem Nachhaltigkeitsaufschlag („Green Premium“) aufgewertet, Objekte, die in ihrem aktuellen Zustand nicht nachhaltig sind, werden mit einem Nachhaltigkeitsabschlag abgewertet („Brown Discount“). In einem zweiten Schritt erfolgt die Bewertung von Wohnimmobilien gemäß ihrer Anpassungsfähigkeit. Diese Anpassungsfähigkeit ergibt sich zum einen aus der Lage, denn einige Standorte sind aufgrund ihrer natürlichen Gegebenheiten, ihrer politischen Systeme oder ihrer Energieverbrauchsmuster anpassungsfähiger als andere. Zum anderen ergibt sich die Anpassungsfähigkeit aus dem Asset selbst, da bestimmte Immobilien über ihre eigene aktuelle Nutzungsart hinaus anpassungsfähiger sind, weil sie zu sehr geringen Kosten und CO2-Verbräuchen wiederverwendet werden können. Für die Bewertung von Wohnimmobilien bedeutet dies, dass Immobilien mit geringem Anpassungsrisiko mit einem Wertaufschlag („Adaption Premium“) und Immobilien mit einem hohen Anpassungsrisiko mit einen Wertabschlag („Adaption Discount“) belegt werden. In Summe führt dieser doppelte Bewertungspfad zu einer neuen Hierarchie, die sich an der relativen Widerstandsfähigkeit der Vermögenswerte gegenüber den wachsenden physischen Risiken des Klimawandels orientiert (Abb. 1).

Abb. 1: Der doppelte Epsilon-Bewertungspfad für Klimaschutz und Klimaanpassung

Xavier Jongen, Geschäftsführer von Catella European Residential Investment, sagt: "Wohnimmobilien verursachen rund ein Drittel der gesamten globalen Treibhausgasemissionen und stehen im Zentrum der beiden Herausforderungen Klimawandel und soziale Ungleichheit. Ein Großteil der Investoren hat jedoch noch nicht realisiert, dass die Integration der Finanzierung von Klimaschutzmaßnahmen für Wohnimmobilien in ihren Anlagestrategien für die Erwirtschaftung künftiger Renditen ebenso wichtig ist wie das Zinsniveau. Eine Verzögerung bei der Umsetzung von Klimaschutzmaßnahmen und der Einführung einer passenden Finanzierungsstrategie führt dazu, dass sich Fehlbewertungen in den Portfolios häufen, während sich die globale Erwärmung beschleunigt. Die gute Nachricht ist, dass die klimainduzierten Kosten nachvollziehbar kalkulierbar und somit auch kontrollierbar sind.

Eine Klimaschutzstrategie umfasst die Bepreisung der Dekarbonisierungskosten von Immobilien im Portfolio, um die immer strengeren Nachhaltigkeitsvorschriften und das Zwischenziel des Green Deal der EU zu erfüllen, bis 2030 eine Emissionsreduzierung von 55 % auf dem Weg zu einer kohlenstoffneutralen Wirtschaft bis 2050 zu erreichen. Die Reduzierung von CO2, z. B. durch den Einsatz von Photovoltaikpanelen, ist die kostengünstigste Nachhaltigkeitsstrategie, da sie von einem Substitutionseffekt profitiert und keine zusätzlichen Kosten verursachen sollte. Die CO2-Reduzierung hat einen Multiplikatoreffekt auf alle anderen Klimakosten, denn je früher Klimaschutzmaßnahmen umgesetzt werden und die Wirtschaft umweltfreundlicher gestaltet wird, umso weniger Kosten fallen für die Anpassung an den Klimawandel, für die Beseitigung von Schäden durch den Klimawandel und für die finalen Aufräumarbeiten an.

Bei der Klimaanpassung geht es um die Anpassung natürlicher oder menschlicher Systeme, um die Verwundbarkeit sozialer, wirtschaftlicher und ökologischer Güter gegenüber den Auswirkungen der globalen Erderwärmung zu verringern. Dazu gehört zum Beispiel die Umgestaltung von Häusern, um sie weniger anfällig für Überschwemmungen und hohe Sommertemperaturen zu machen. Auch die Verlagerung von Unternehmen oder Wohnungen oder sogar ganzer Städte können Teil einer Klimaanpassungsstrategie sein. Bei einem globalen Temperaturanstieg von 2°C wird der Gesamtinvestitionsbedarf für die EU und das Vereinigte Königreich auf etwa 80 bis 120 Mrd. EUR pro Jahr geschätzt. Bei einem Anstieg zwischen 3°C bis 4°C liegen die prognostizierten Kosten bei 175 bis 200 Mrd. EUR jährlich.

Xavier Jongen sagt: "Emissionen durch Dekarbonisierungsmaßnahmen zu reduzieren, ist aus finanzieller Sicht das Vernünftigste, denn so können Einkommen erhöht, die Energiesicherheit gestärkt, die Zahlung von Kohlenstoffsteuern vermieden und – was am wichtigsten ist – die langfristigen Dekarbonisierungskosten gesenkt und eine künftige Wertvernichtung verhindert werden. Institutionelle Anleger sind neben dem Staat die Hauptakteure, um uns in die 'Welt des grünen Wachstums' zu führen. Um ihre Klimaschutzstrategien zu optimieren, könnten Pensionsfonds beispielsweise Zielvorgaben für Mindestbeträge pro Jahr festlegen, die sie für die Dekarbonisierung ihrer Vermögenswerte ausgeben. Ein etwas ambitionierterer Ansatz könnte vorsehen, dass man dies sogar mit den Erfolgsgebühren der Investmentmanager verknüpft."

Weitere Informationen zum Catella European Residential Vision Report finden Sie hier

Über die Catella Residential Investment Management GmbH (CRIM)

Catella hat 2007 seinen ersten europäischen Wohnimmobilienfonds aufgelegt. Das Team legte im Jahr 2013 darüber hinaus den ersten spezialisierten pan-europäischen Student Housing Fund auf. CRIM ist eine Tochtergesellschaft der in Stockholm ansässigen Catella AB Gruppe, und ihr Wohnimmobiliengeschäft umfasst Portfoliomanagement, Akquisitionen und Verkauf sowie Assetmanagement. CRIM verwaltet und berät mehrere Fonds und Mandate mit einem verwalteten Vermögen von ca. 7 Mrd. Euro in zehn europäischen Ländern.

Für weitere Informationen:

Catella Residential Investment Management GmbH

Stine Zöchling

Head of Marketing and PR European Residential

Office: +49 (0)30 887 285 29 76

Mobile: +49 (0)151 544 51 005

stine.zoechling[ at ]catella-residential.com